FXの確定申告と繰越控除のやり方

- 作成日:2018/02/25

- 更新日:2025/03/06

FXをしている方向けの確定申告と繰越控除の解説です。 年間で損失でも来年以降のことを考え申告しておくことをお勧めします。

- サラリーマンが副業としてFXをしている

- 会社で年末調整済みである

- マイナンバーカードを所持している

- PCからスマホを利用してe-Taxで提出したい

FXの確定申告のやり方

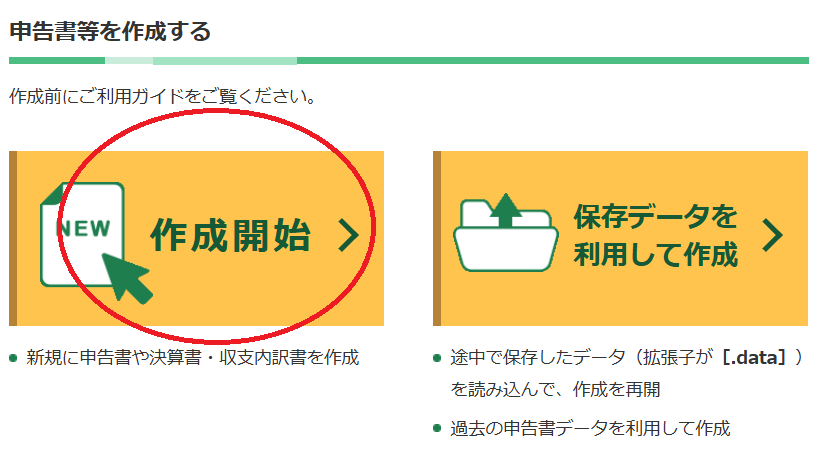

確定申告書等作成コーナー の「作成開始」を選びます。

マイナンバーカード、スマホ所持を「はい」にして「スマートフォンを使用する」を選びます。

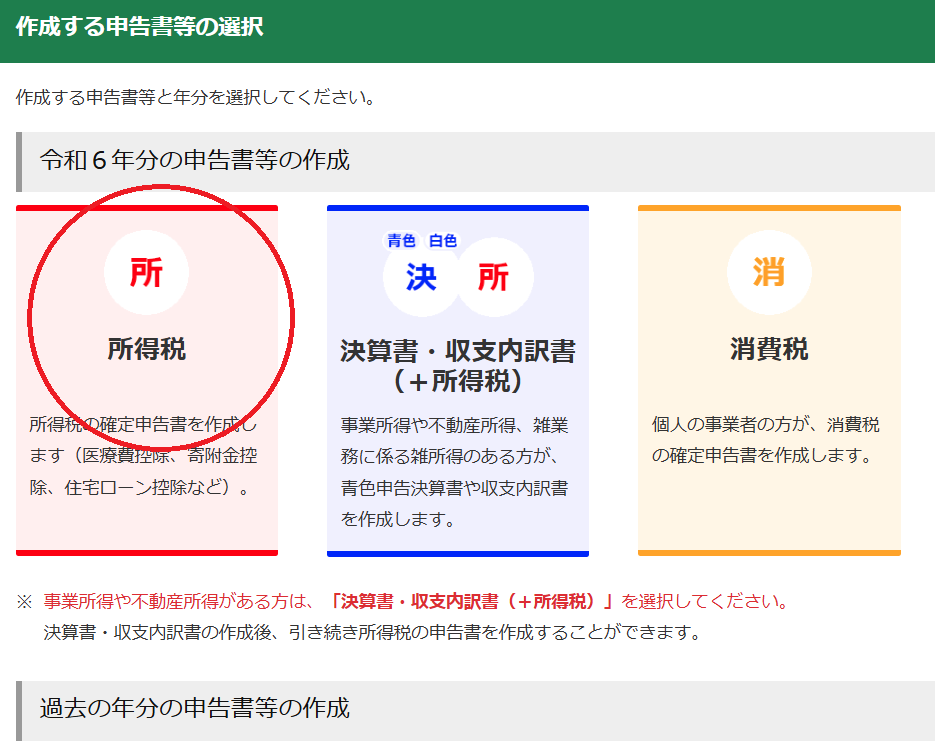

作成したい年度の「所得税」を選びます。

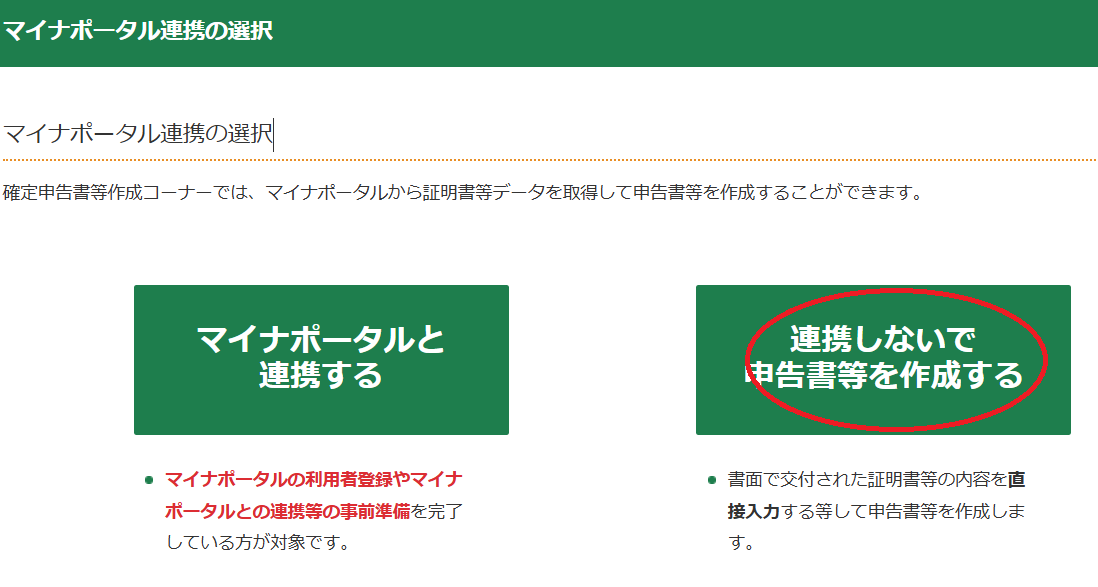

今回はマイポータル連携なしで作成します。

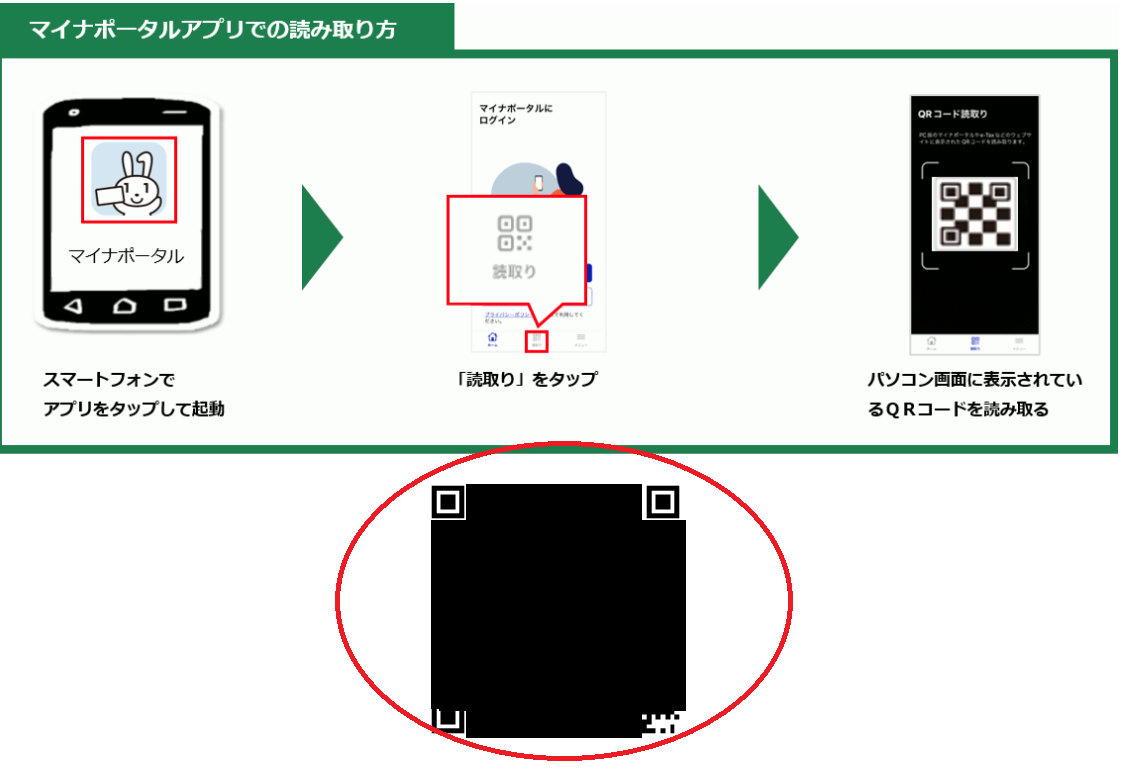

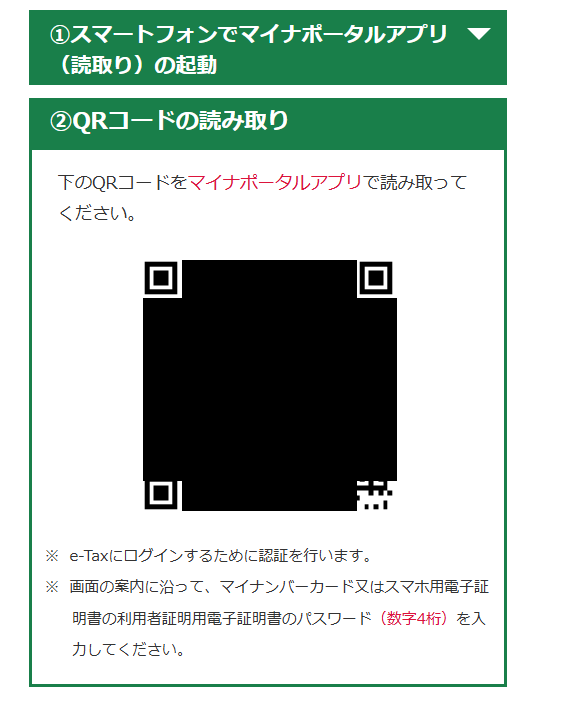

スマホでマイナポータルアプリを開き、アプリ内の「読み取り」を押下して画面にあるQRコードを読み込みます。

QRの読み込みは必ずマイナポータルアプリ内から実施してください。 他のQRコード読み取りアプリではうまくいきません。

スマホで読み込みが完了し、マイナンバーの本人確認が完了するとPC画面のほうへ認証完了画面が表示されます。

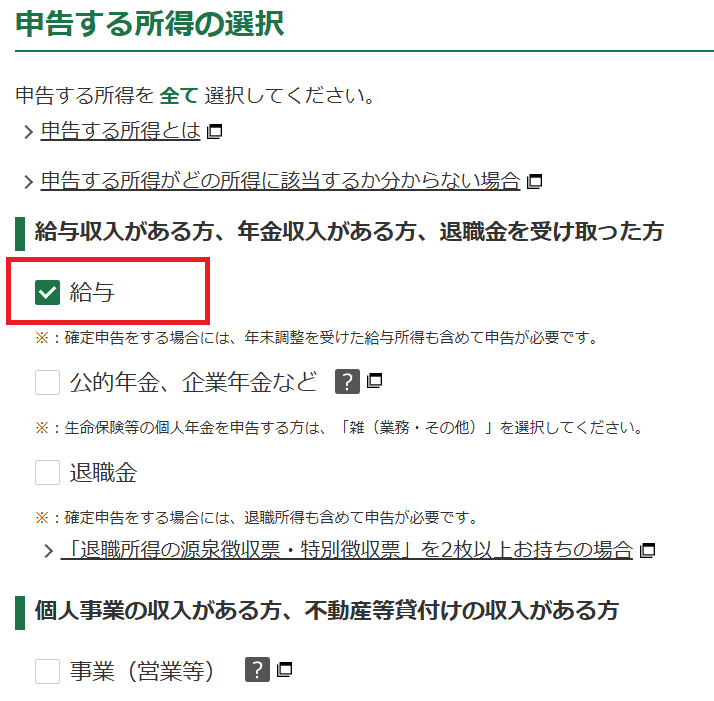

その後は画面の指示に従い進んでいき、申告準備の画面までいきます。この記事は給与収入がある場合の説明なのでそれを選びます。

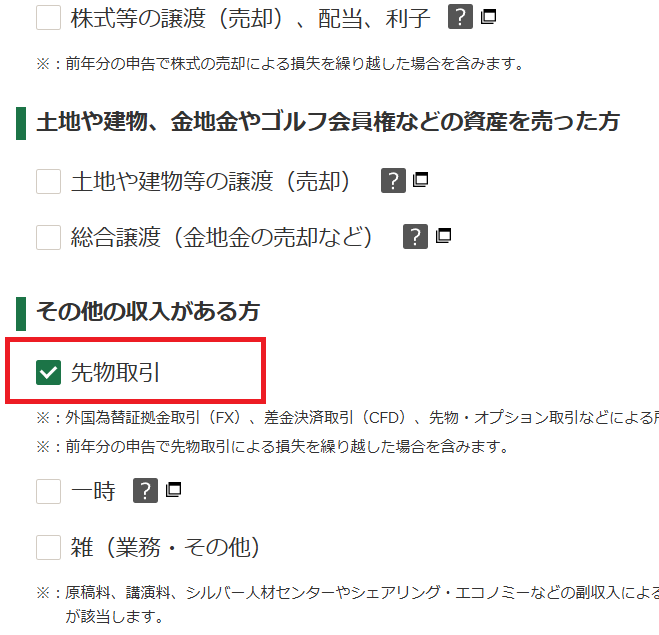

FXの場合は先物取引なのでそれを選びます。

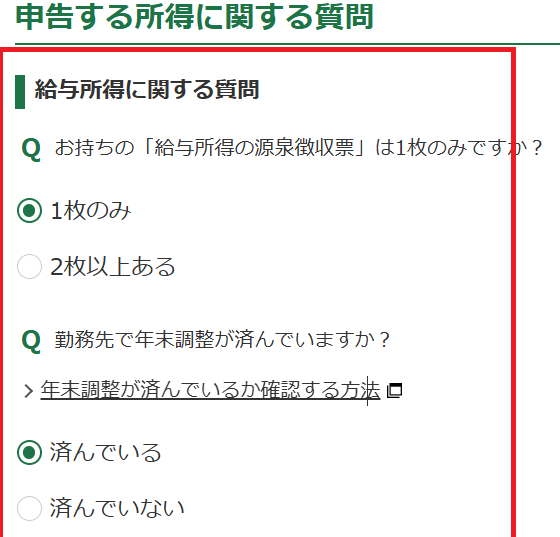

給与収入の質問は、自分にあったものを選びます。

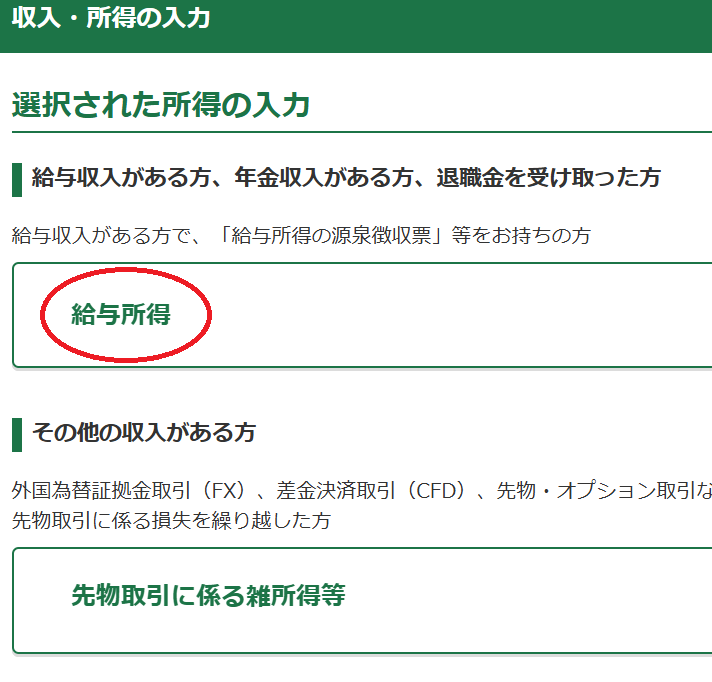

まずは給与所得の入力をします。

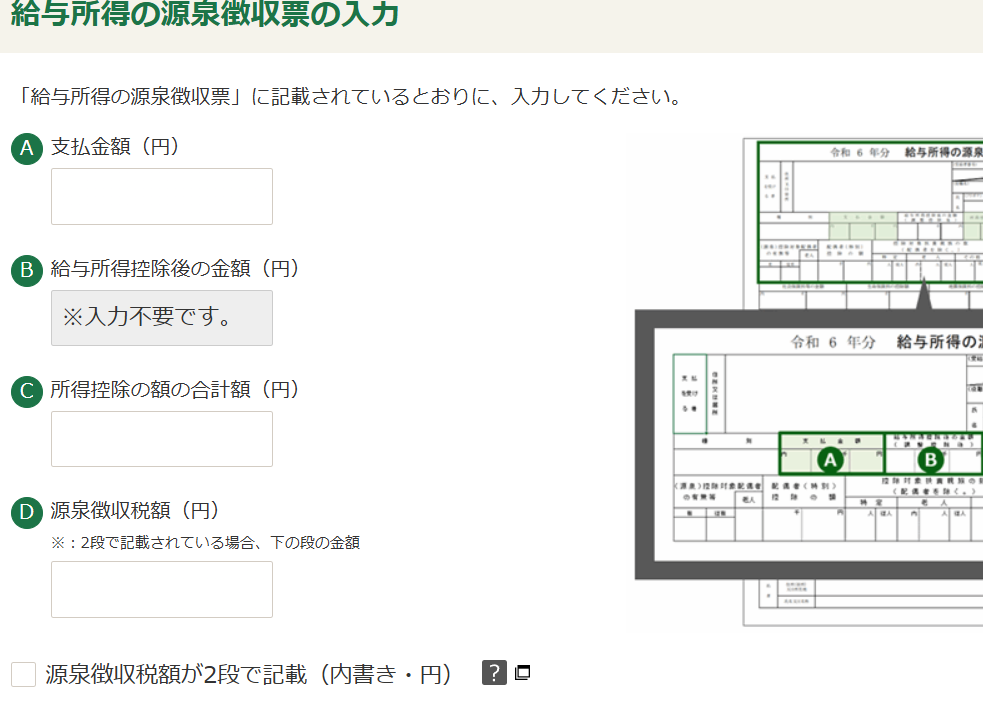

源泉徴収票を元に、該当箇所を入力します。

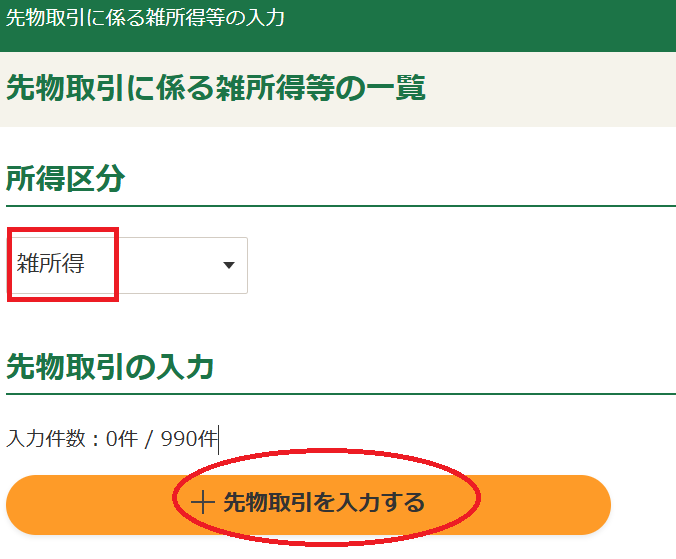

完了したら、次は先物取引に係る雑所得等を入力します。

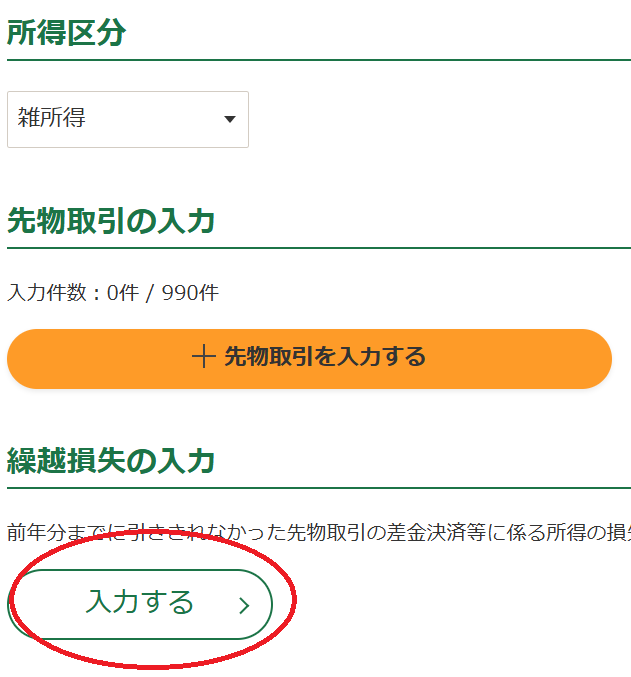

所得区分は「雑取得」にして、先物取引を入力します。

FXの取引内容を入力していきます。入力する内容は1年間の合計なので、年間に何度もトレードしている人は決済年月日や数量は省略してOKです。 保有しているポジションを決済して損益をだしている場合は、決済方法は「仕切」になります。

入力内容が複数になる場合は「もう1件入力する」で内容を入力します。 複数のFX業者でトレードしている場合も該当します。

今年を含まない、過去3年間の収益がマイナスの場合は繰越損失を入力して繰越控除をしておくとお得です。

先物取引に係る雑所得の入力を終えたら次に進みます。 次の画面は控除等入力ですが、人によるため割愛します。ご自身にあったものを入力ください。

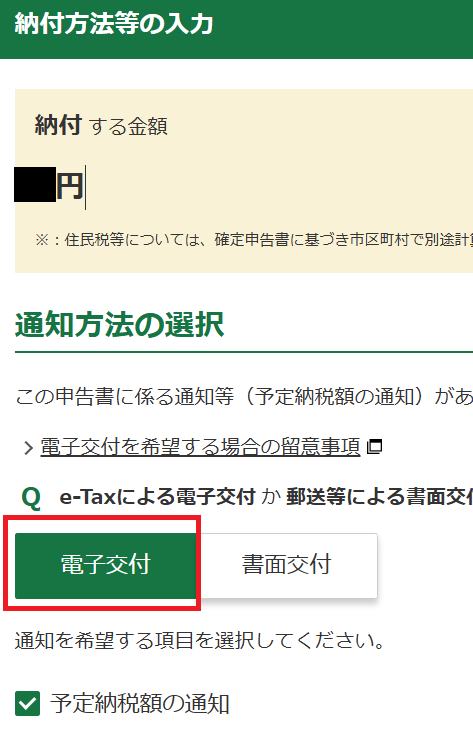

確認画面後に、通知方法を選びます。

個人情報などを入力して、次へ進みます。

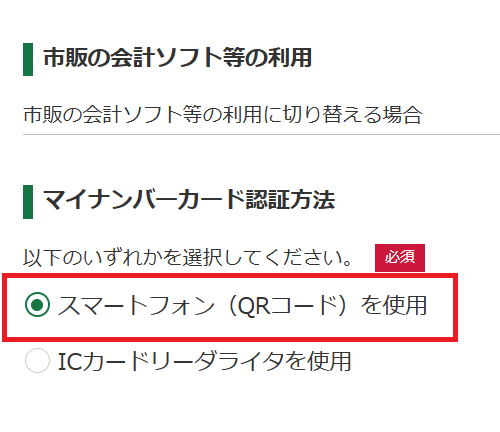

送信準備の画面のマイナンバーカード認証方法はスマートフォンを選びます。

QRコード画面が表示されるので、スマホを用意してマイナポータルアプリの読み取りで内容を送信します。

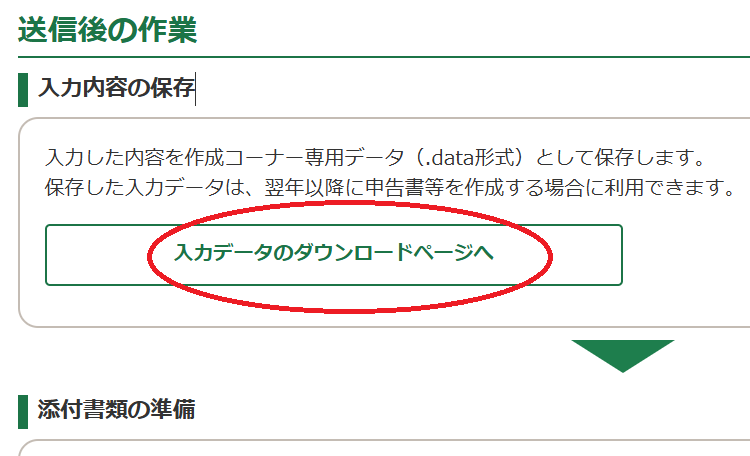

これででe-taxでの提出は完了です。 念のため、今までの入力データをPCに保存しておくと修正があった場合に便利です。

以上、FXの確定申告の入力方法でした。

繰越控除のやり方

この章では繰越控除について解説します。

繰越控除とは

繰越控除とはFXで損失をだした時に確定申告をしておくことで、 利益がでた年の税金をマイナスの年の損失で軽減できる仕組みです。

例えば、去年は25万円の損失をだし、今年は40万円の利益になったと仮定します。 本来は今年に利益が出た40万円に対して税金がかかります。

しかし、繰越控除を利用すると プラスの年の40万円の利益からマイナスの年の25万円の損失が引かれた15万円に対して税金がかかるようになります。

つまり、損失になった年に確定申告をしておくことで、いつか利益になった年の税金負担を軽減できるということです。 ただ繰越控除は3年間のみ有効なので、4年以上前の損失は無効となってしまいます。

繰越控除のやり方

先物取引の入力の下にある「繰越損失の入力」を選びます。

1年前、2年前、3年前の損失の額を入力します。

収益がプラスの年は空白にしておきます。